ما هو مستويات فيبوناتشي في التداول؟

مؤشر فيبوناتشي “Fibonacci” يُعد من الأدوات التحليلية الشهيرة التي يعتمد عليها العديد من المتداولين في الأسواق المالية، ويُستخدم بشكل أساسي لتحديد مناطق الدعم والمقاومة المحتملة في حركة الأسعار، اعتمادًا على تسلسل رقمي محدد، تعود جذور هذا التسلسل إلى القرن الثاني عشر، حيث قام عالم الرياضيات ليوناردو فيبوناتشي باكتشافه، وسُميت المتتالية تيمناً باسمه.

تبدأ متتالية فيبوناتشي بالعددين 0 و1، ويتم توليد أرقام مستويات فيبوناتشي التالية من خلال جمع الرقمين السابقين، فتصبح المتتالية على النحو التالي: 0، 1، 1، 2، 3، 5، 8، 13، 21، وهكذا.

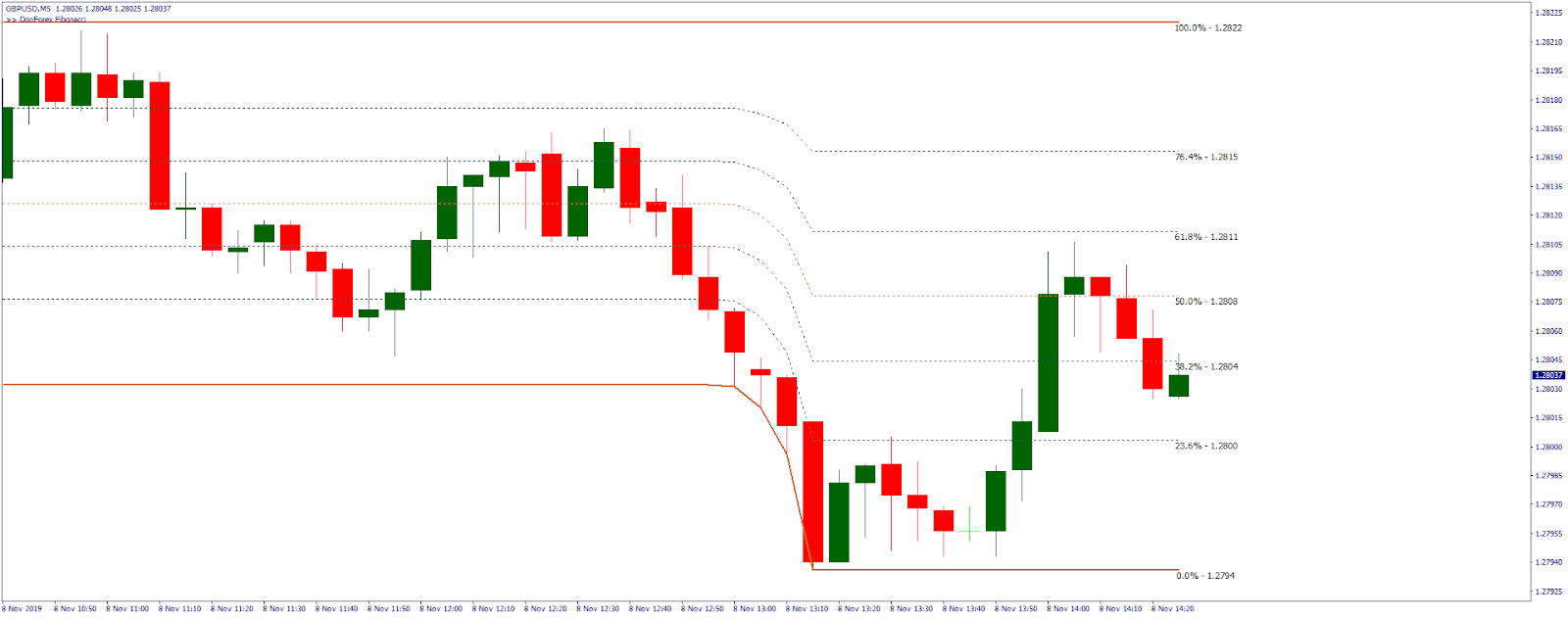

يرتبط هذا التسلسل الرياضي ببعض النسب المئوية المهمة التي تُستخدم على نطاق واسع في التداول، وأبرزها: 23.6%، 38.2%، 50%، و61.8%. تُعتبر هذه النسب بمثابة مستويات ارتداد قد تؤثر في حركة السعر، سواء في أسواق الأسهم أو الفوركس أو العملات الرقمية، عند رسم مستويات فيبوناتشي على المخطط البياني للسعر، باستخدام إحدى أدوات التحليل الفني، يتمكن المتداول من تحديد مناطق محتملة لانعكاس الاتجاه أو استمرار الاتجاه السعري، وعندما يقترب السعر من إحدى هذه المستويات، فإن المتداول قد يتخذ قرارات استثمارية، مثل الدخول في صفقة شراء أو بيع، بناءً على تحليله لتفاعل السوق مع هذه المستويات.

مميزات وعيوب فيبوناتشي

رغم أن مستويات فيبوناتشي تُعد من الأدوات الفعالة في التحليل الفني، إلا أنها كغيرها من أدوات التداول، تنطوي على مجموعة من المميزات والعيوب التي ينبغي على المتداول أخذها في الحسبان، بهدف تعظيم الاستفادة منها واتخاذ قرارات تداول مدروسة، وفيما يلي عرض مفصل لمزايا وعيوب استخدام فيبوناتشي في التداول:

المميزات

- توفر تحليلاً موضوعيًا يقلل من تأثير العواطف والانفعالات في اتخاذ القرار.

- قابلة للتطبيق على مختلف أنواع الأصول المالية مثل الأسهم، الفوركس، والعقود الآجلة.

- تناسب أنماط تداول مختلفة سواء التداول اليومي أو طويل الأجل.

- تُستخدم لتحديد أماكن مناسبة لوقف الخسارة وجني الأرباح، مما يساعد على إدارة المخاطر بشكل فعال.

- تساعد في تحديد مناطق الانعكاس المحتملة قبل حدوثها، مما يمنح المتداول فرصة للتحضير المسبق.

- يمكن دمجها بسهولة مع أدوات تحليل أخرى مثل المتوسطات المتحركة أو نماذج الشموع اليابانية.

- متوفرة على أغلب منصات التداول، وسهلة الاستخدام حتى للمتداولين المبتدئين.

العيوب

- تعتمد في تفسيرها على خبرة المتداول، وقد تختلف النتائج من شخص لآخر رغم استخدام نفس البيانات.

- لا تأخذ في الاعتبار العوامل الحالية مثل الأخبار أو البيانات الاقتصادية المفاجئة.

- لا يُنصح بالاعتماد عليها بشكل منفرد، ويُفضل دمجها مع أدوات تحليل فني أخرى لتحقيق نتائج أدق.

- قد تؤدي إلى إشارات مضللة في حالة الأسواق شديدة التقلب أو في حالة غياب اتجاه واضح.

- أحيانًا يصعب تحديد نقطتي القمة والقاع بدقة، مما يؤثر على دقة مستويات فيبوناتشي.

- ليست فعّالة دائمًا في الأسواق ذات الحركات الجانبية (الاتجاه العرضي)، حيث تقل موثوقيتها.

ما هي النسبة الذهبية لمستويات فيبوناتشي؟

تُعرف نسب فيبوناتشي الذهبية والتي يُشار إليها أيضًا بالمتوسط الذهبي بأنها النسبة 61.8%، وتُعد من أبرز المفاهيم المستخدمة في التحليل الفني للأسواق المالية، تستند هذه النسبة إلى علاقة رياضية تنشأ بين أرقام متتالية في سلسلة فيبوناتشي، حيث أنه كلما تقدمت الأرقام في السلسلة، تقترب النسبة بين رقم معين والرقم الذي يسبقه إلى 1.618، أو مقلوب هذه القيمة وهو 0.618.

تُستخدم هذه النسبة الذهبية كأداة تحليلية قوية في تحديد مستويات الدعم والمقاومة المتوقعة، والتي قد تمثل نقاط انعكاس أو تغير مهمة في حركة السعر، وتعتمد العديد من استراتيجيات التداول باستخدام مستويات فيبوناتشي على النسبة الذهبية إلى جانب نسب أساسية أخرى مثل 38.2% و50%، بالإضافة إلى استخدام نسب امتدادية مثل 161.8% لتحليل نطاقات سعرية أوسع.

ما هي مستويات امتداد فيبوناتشي؟

مستويات امتداد فيبوناتشي تُستخدم لتقدير المستويات التي قد يصل إليها السعر بعد الانتهاء من حركة تصحيحية، وهي تُعد بمثابة أهداف محتملة لجني الأرباح، هذه المستويات تمثل مناطق يمكن أن ينعكس السعر عندها بعد أن يستكمل حركته في اتجاه معين، ويتم رسمها من خلال توصيل ثلاث نقاط سعرية محددة على الرسم البياني.

- تعتمد مستويات الامتداد على نسب شائعة مثل 138.2%، 161.8%، و261.8%، وتُستخدم بشكل واسع من قِبل المتداولين لتحديد أقصى مدى يمكن أن يبلغه السعر استنادًا إلى الاتجاه السابق.

- لحساب مستويات امتداد فيبوناتشي، يتم أولًا تحديد ثلاث نقاط على الرسم البياني: النقطة الأولى تمثل بداية الحركة، النقطة الثانية تمثل نهايتها، أما النقطة الثالثة فتمثل نهاية التصحيح. بعد ذلك، يُحسب الفرق بين النقطة الأولى والنقطة الثانية، ويُضرب الناتج في نسبة فيبوناتشي المطلوبة (مثل 1.618)، ثم تُضاف النتيجة إلى النقطة الثالثة إذا كان التوقع يشير إلى استمرار الحركة صعودًا، أو تُطرح منها في حال التوقع بهبوط.

على سبيل المثال، إذا ارتفع السعر من 10 دولارات (النقطة الأولى) إلى 20 دولارًا (النقطة الثانية)، ثم تراجع إلى 15 دولارًا (النقطة الثالثة)، فإننا نحسب الامتداد كالتالي:

- (1.618 × 10) = 16.18

- 16.18 + 15 = 31.18 دولارًا، وهو المستوى المتوقع أن يصل إليه السعر إذا استمر في الصعود.

خطوات استخدام امتدادات فيبوناتشي:

تحديد حركة سعرية قوية سواء كانت صاعدة أو هابطة.

- رسم مستويات التصحيح الخاصة بفيبوناتشي بعد الحركة السعرية.

- تحديد النسب التي تتجاوز 100% مثل 127.2% و161.8% كنقاط محتملة لاستهدافها.

- مراقبة السوق عند هذه المستويات لتحديد فرص الشراء أو البيع، ووضع أوامر وقف الخسارة وجني الأرباح بناءً عليها.

تُعتبر هذه الامتدادات من الأدوات القوية لإدارة المخاطر بفعالية، خاصة في الأسواق التي تشهد تحركات سعرية حادة، حيث تُوفر رؤى تنبؤية يمكن الاعتماد عليها في تحديد الأهداف السعريّة القادمة.

مؤشرات أخرى لاستخدام فيبوناتشي في التداول

بالإضافة إلى مستويات الارتداد والامتداد، توجد استراتيجيات تحليلية متعددة تعتمد على أداة فيبوناتشي، تساعد المتداولين في تحديد مستويات الدعم والمقاومة واتجاهات السوق المحتملة، ومن أبرز هذه الاستراتيجيات:

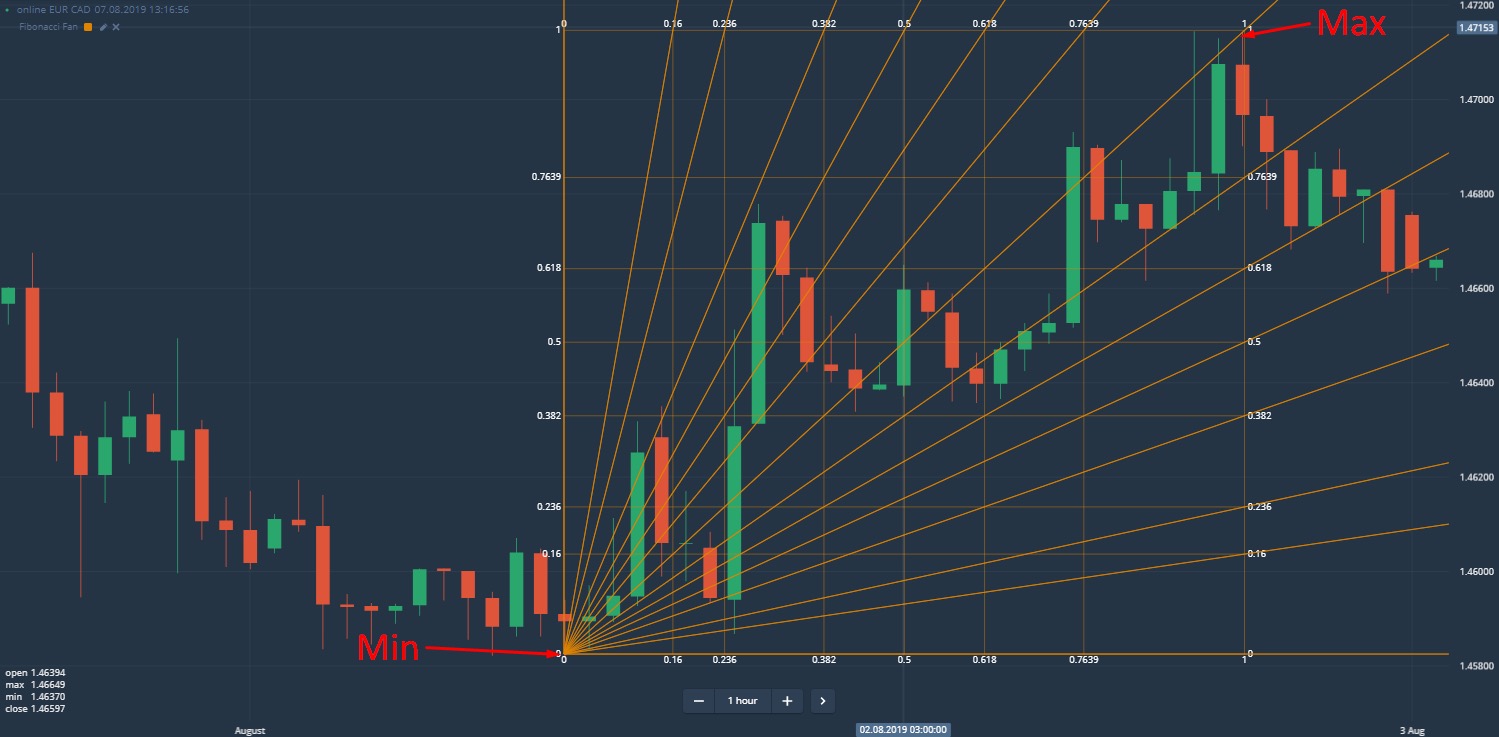

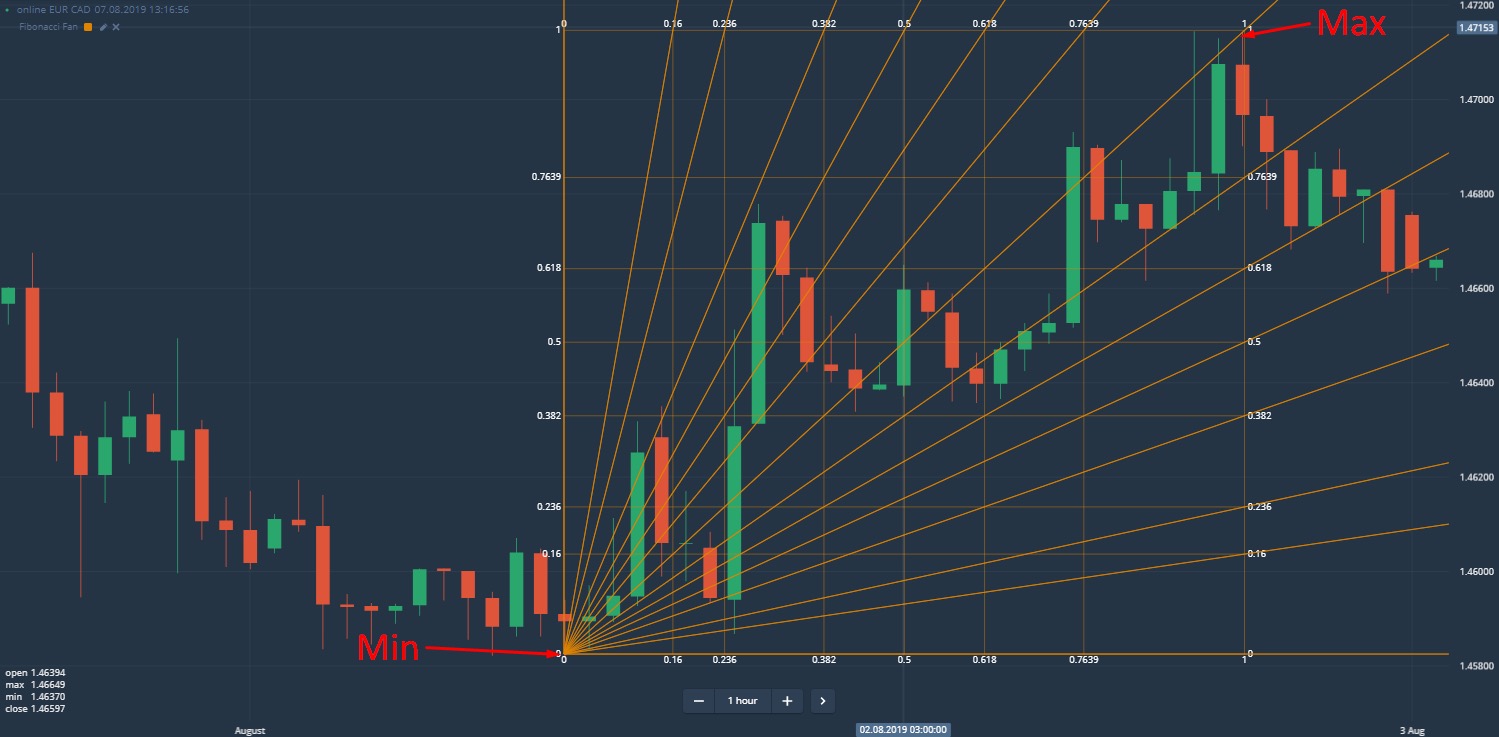

مراوح فيبوناتشي (Fibonacci Fans)

تعتمد هذه الاستراتيجية على رسم سلسلة من خطوط الاتجاه باستخدام نسب فيبوناتشي لتحديد مناطق الدعم والمقاومة على امتداد الزمن، يتم تطبيقها عبر رسم ثلاثة خطوط مائلة تبدأ من نقطة منخفضة أو مرتفعة مهمة في الرسم البياني، باستخدام النسب الشائعة 38.2%، 50%، و61.8%.

- تتميز هذه الخطوط بزاوية ميل مختلفة، مما يسمح بتوقع كيفية تطور السعر مع مرور الوقت، حيث تمثل هذه المراوح خطوطًا ديناميكية تساعد في التنبؤ بانعكاسات الأسعار خلال فترات لاحقة، خصوصًا أثناء الاتجاهات القوية أو التصحيحات.

أقواس فيبوناتشي (Fibonacci Arcs)

تُستخدم هذه الاستراتيجية لرسم سلسلة من الأقواس المنحنية انطلاقًا من نقطة محورية (عادةً ما تكون قاعًا أو قمة في حركة السعر)، استنادًا إلى نسب فيبوناتشي التقليدية مثل 38.2%، 50%، و61.8%.

- تمتد هذه الأقواس بعيدًا عن نقطة الانطلاق وتشكل نصف دوائر تغطي الحركة المحتملة للسعر، مما يُمكّن المتداول من تحديد مستويات الدعم والمقاومة بطريقة منحنية تتناسب مع تحركات السعر في الأسواق ذات الزخم المتغير.

- تُعد هذه الطريقة مفيدة بشكل خاص في الأسواق التي تشهد تقلبات واسعة وتغيرات غير خطية في الاتجاه.

المناطق الزمنية لفيبوناتشي (Fibonacci Time Zones)

على عكس الأدوات الأخرى التي تركز على التحليل السعري، فإن استراتيجية المناطق الزمنية تعتمد على تسلسل فيبوناتشي لتحديد التوقيت المحتمل لانعكاسات الأسعار، تُطبَّق هذه الأداة عبر رسم سلسلة من الخطوط العمودية على الرسم البياني، تبدأ من نقطة محورية، بحيث تمثل كل خط إحدى فترات فيبوناتشي الزمنية (1، 2، 3، 5، 8، 13، 21…).

- يُستخدم هذا النوع من التحليل للتنبؤ بالفترات الزمنية التي من المرجح أن يشهد فيها السوق تغيرًا في الاتجاه، سواء نحو الصعود أو الهبوط.

- رغم أن هذه الأداة لا تحدد اتجاه السعر بدقة، إلا أنها تعطي إشارات مفيدة حول توقيت الحركة، ويمكن تعزيز فعاليتها بدمجها مع أدوات تحليل فني أخرى مثل أنماط الشموع أو المؤشرات الزمنية.

مناطق التوسع الزمني (Fibonacci Time Extensions)

تشبه هذه الأداة المناطق الزمنية، لكنها تُستخدم لتوقع امتداد الاتجاه الزمني بعد حدوث نمط معين في السوق، يتم تحديد ثلاث نقاط زمنية (مثل بداية الحركة، ونهايتها، وبداية التصحيح)، ثم تُستخدم نسب فيبوناتشي لقياس الفترات المستقبلية المحتملة لاستكمال الاتجاه.

- تُستخدم هذه الأداة خاصة في استراتيجيات التداول طويلة الأجل لتقدير الوقت المتوقع للوصول إلى الأهداف السعرية بعد التصحيحات أو الانعكاسات.

شبكة فيبوناتشي (Fibonacci Grid)

تقوم هذه الاستراتيجية على دمج أكثر من أداة من أدوات فيبوناتشي (مثل الارتداد والامتداد والمراوح) على نفس الرسم البياني، لتكوين “شبكة” تحليلية تُعزز من دقة التوقعات، يساعد هذا الدمج في إعطاء صورة أوضح للمناطق الحرجة التي تتقاطع فيها مستويات مختلفة، مما يجعلها نقاط دعم أو مقاومة ذات قوة عالية.

كيفية دمج مستويات فيبوناتشي في استراتيجيات التداول

تُعدّ مستويات فيبوناتشي من الأدوات التحليلية الهامة التي يعتمد عليها المتداولون في تحليل الأسواق المالية، وتكمن فعاليتها الحقيقية عند دمجها مع أدوات واستراتيجيات تحليل فني أخرى، إذ يُسهم هذا الدمج في تعزيز دقة التوقعات، وتحديد نقاط الدخول والخروج بوضوح أكبر، مما يقلل من فرص المخاطرة ويزيد من احتمالات نجاح الصفقات، فيما يلي نستعرض أبرز الطرق التي يمكن بها دمج مستويات فيبوناتشي داخل استراتيجيات التداول المختلفة:

الدعم والمقاومة

تُستخدم مستويات فيبوناتشي لتأكيد مناطق الدعم والمقاومة المستخلصة من القمم والقيعان السابقة، وعندما يحدث توافق بين مستوى معين من فيبوناتشي ومنطقة دعم أو مقاومة محددة، يزداد حينها احتمال ارتداد السعر عند هذه النقطة، مما يعزز من موثوقية التحليل الفني ودقة التنبؤ بالحركة المستقبلية.

المتوسطات المتحركة

يمكن الجمع بين مستويات فيبوناتشي وتحليل المتوسطات المتحركة للحصول على رؤية أكثر شمولاً للسوق، على سبيل المثال، إذا تقاطع مستوى 50% من فيبوناتشي مع المتوسط المتحرك لـ50 يوماً، فإن هذا التقاء الأداتين عند نقطة واحدة يعزز التوقع بوجود منطقة دعم أو مقاومة قوية، وقد يكون مؤشراً على اقتراب حدوث انعكاس في الاتجاه السعري.

أنماط الشموع اليابانية

عندما تظهر أنماط شموع انعكاسية بالقرب من مستويات فيبوناتشي، فإن ذلك يعطي إشارات قوية على احتمالية حدوث تغيير في اتجاه السعر، على سبيل المثال، إذا تشكل نمط الابتلاع الشرائي (Bullish Engulfing) عند مستوى 61.8%، فإن ذلك يدعم بشكل كبير توقعات الصعود، ويعزز من الثقة في اتخاذ قرار شراء.

الأطر الزمنية المتعددة

يُعَدّ استخدام مستويات فيبوناتشي عبر أطر زمنية مختلفة من الأساليب المتقدمة في التحليل الفني، حيث يتم دمج التحليل على الإطار الزمني القصير لتحديد فرص التداول اللحظية، مع التحليل على الإطار الزمني الطويل للكشف عن الاتجاه العام ومستويات الدعم والمقاومة القوية، وهذا التكامل الزمني يُسهم في تحسين توقيت الصفقات وزيادة فعاليتها.

مؤشرات الزخم مثل القوة النسبية (RSI) وستوكاستيك

عند استخدام مؤشرات الزخم بالتوازي مع مستويات فيبوناتشي، تصبح إشارات الدخول والخروج أكثر وضوحًا، فإذا ظهرت إشارة تشبع في الشراء أو البيع من مؤشر RSI أو ستوكاستيك بالتزامن مع وصول السعر إلى أحد مستويات فيبوناتشي، فغالبًا ما يشير ذلك إلى ضعف الزخم وقرب حدوث انعكاس في الاتجاه، ما يوفر فرصة ثمينة للمتداول.

ما هي متتالية فيبوناتشي؟

تُعَد متتالية فيبوناتشي إحدى أشهر السلاسل العددية في عالم الرياضيات، ويُنسب اكتشافها إلى العالم الإيطالي “ليوناردو فيبوناتشي” في القرن الثالث عشر، حيث تم تسميتها تيمناً به. تبدأ هذه المتتالية بالعددين (0، 1)، ويكون كل عدد تالٍ فيها هو ناتج جمع الرقمين السابقين له.

يتم تمثيل هذه العلاقة من خلال المعادلة التالية:

ويُشير الرمز Nx إلى الرقم المراد حسابه، بينما يُمثل Nx-1 الرقم السابق له مباشرة، وNx-2 هو الرقم الذي يسبق الرقم Nx-1. وبهذا الشكل، تتكون المتتالية على النحو التالي:

(0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، …).

ويُلاحظ أن هذه المتتالية لا تُستخدم فقط في الرياضيات، بل أصبحت أداة تحليلية أساسية في أسواق المال، وخاصةً في تحديد نقاط الدعم والمقاومة المحتملة من خلال ما يُعرف بمستويات فيبوناتشي.

ما هو تصحيح فيبوناتشي؟ وما طريقة استخدامه؟

تُعد مستويات فيبوناتشي الارتدادية أو تصحيح فيبوناتشي أنه واحدة من أدوات التحليل الفني المهمة، التي يعتمد عليها المتداولون بهدف تحديد النقاط التي قد يتوقف عندها السعر أو ينعكس من خلالها، سواء نحو الصعود أو الهبوط، ويتم تمثيل هذه المستويات بخطوط أفقية مرسومة على الرسم البياني، حيث تتوافق كل منها مع نسبة معينة توضح مقدار التراجع الذي حدث في السعر بعد حركة صعود أو هبوط سابقة.

تُستمد هذه النسب من متتالية فيبوناتشي، وتشمل أهم المستويات: 23.6%، 38.2%، 50%، و61.8%. وتُستخدم لقياس التصحيح الذي يحدث للسعر ضمن نطاق معين، وذلك من خلال اختيار نقطتين رئيسيتين هما القمة والقاع، ثم يُحسب الفرق بينهما لتحديد النطاق السعري.

- فعلى سبيل المثال، إذا ارتفع سعر أصل مالي من 10 دولارات إلى 15 دولاراً، فإن مقدار الارتفاع يساوي 5 دولارات. يتم بعد ذلك ضرب هذا الفرق في نسبة فيبوناتشي المطلوبة، ثم يُطرح الناتج من السعر الأعلى لتحديد مستويات الدعم المحتملة أثناء التصحيح.

كمثال عملي:

- عند مستوى 23.6%: (5 × 0.236) = 1.18، ومن ثم (15 – 1.18) = 13.82 دولار

- عند مستوى 50%: (5 × 0.5) = 2.5، ومن ثم (15 – 2.5) = 12.5 دولار

وتُستخدم هذه المستويات لتحديد نقاط الدخول المناسبة وأوامر وقف الخسارة، وعلى سبيل المثال، إذا كان السهم في اتجاه صعودي وتراجع إلى مستوى 61.8%، فقد يراه بعض المتداولين مجرد تصحيح مؤقت، ويقررون الشراء عند هذا المستوى مع وضع وقف خسارة أسفله مباشرة، لأنه في حال كسر السعر هذا المستوى للأسفل فقد يُشير ذلك إلى نهاية الاتجاه الصاعد.

ما الفرق بين مستويات فيبوناتشي الارتدادية وامتدادات فيبوناتشي؟

على الرغم من أن كلًا من مستويات فيبوناتشي الارتدادية (المعروفة أيضًا بتصحيحات فيبوناتشي) وامتدادات فيبوناتشي تُعدان من أدوات التحليل الفني الأساسية، و اللتين تعتمدان على نسب فيبوناتشي لتحديد مستويات الدعم والمقاومة المحتملة، إلا أن هناك فرقًا جوهريًا بينهما من حيث الاستخدام والهدف.

- يتم استخدام مستويات فيبوناتشي الارتدادية لقياس مدى التصحيح أو التراجع الذي قد يحدث في السعر بعد حركة صعود أو هبوط قوية؛ حيث تُطبّق النسب المئوية على الحركة السعرية الأصلية لتحديد النقاط التي قد يتوقف عندها السعر قبل أن يواصل اتجاهه الأصلي. بعبارة أخرى، تُستخدم هذه المستويات لتوقّع مدى الانخفاض المؤقت في الاتجاه الصاعد أو الارتفاع المؤقت في الاتجاه الهابط.

- أما امتدادات فيبوناتشي، فهي تُستخدم لرسم التوقعات المستقبلية لحركة السعر، وذلك بعد انتهاء التصحيح وعودة السوق إلى الاتجاه العام، تُطبّق النسب هنا لتحديد مستويات جديدة قد يصل إليها السعر في حالة مواصلة حركته، مما يجعلها أداة فعالة لتحديد أهداف الربح المحتملة.

ويمكن توضيح الفرق بينهما بشكل عملي من خلال المثال التالي:

إذا ارتفع سعر سهم من 6 دولارات إلى 10 دولارات، ثم بدأ بالتراجع إلى 8 دولارات، فإن هذا الانخفاض يُعدّ تصحيحًا في الاتجاه الصاعد، وهنا تكون مستويات فيبوناتشي الارتدادية هي الأداة المستخدمة لتحديد أين قد يتوقف هذا التصحيح.

أما في حال عاود السهم الارتفاع وتجاوز السعر السابق حتى وصل إلى 14 دولارًا، فإن هذا التحرك الجديد يُعدّ امتدادًا للسعر، وهنا تكون أداة امتدادات فيبوناتشي هي الأنسب لتوقع الأهداف السعرية الجديدة المحتملة.

ما هي نسب فيبوناتشي الزمنية؟

تُعد نسب فيبوناتشي الزمنية من الأدوات المستخدمة في تحليل الفترات الزمنية التي قد تشهد تغيرًا في اتجاه حركة الأسعار، وتستند هذه الأداة إلى نفس المبادئ الرياضية لمتتالية فيبوناتشي، لكن بدلاً من تطبيق النسب على السعر، يتم تطبيقها على الزمن.

يتم تمثيل هذه النسب من خلال رسم خطوط رأسية على الرسم البياني عند نقاط زمنية محددة، وهي عادة عند النسب التالية: 23.6%، 38.2%، 50%، 61.8%، و78.6%. تُستخدم هذه الخطوط لتحديد الفترات التي يُحتمل أن يشهد فيها السوق انعكاسات أو تغيرات مهمة في الاتجاه.

من الملاحظ أن الفواصل الزمنية بين هذه الخطوط تبدأ قصيرة ثم تتسع تدريجياً، تماشياً مع التسلسل الطبيعي لمتتالية فيبوناتشي، مما يساعد المتداول على رصد توقيتات محتملة لتحركات رئيسية في السوق، سواء كانت نقاط بداية موجات جديدة أو نهايات لحركات تصحيحية.

استراتيجيات التداول باستخدام مستويات فيبوناتشي

تُعد مستويات فيبوناتشي من الأدوات القوية التي يعتمد عليها المتداولون في بناء استراتيجيات تداول فعالة، لما لها من قدرة على تحديد نقاط الانعكاس المحتملة ومناطق الدعم والمقاومة، وتتعدد طرق تطبيقها، وفيما يلي نعرض أبرز الاستراتيجيات التي يمكن من خلالها توظيف مستويات فيبوناتشي في التداول:

- الدخول في صفقات شراء عند اقتراب السعر من مستوى التصحيح 38.2%، مع تحديد أمر وقف الخسارة أسفل هذا المستوى بقليل، ويفضل أن يكون أسفل مستوى 50% مباشرةً، لضمان تقليل الخسائر المحتملة في حال كسر السعر لهذا المستوى.

- من بين الاستراتيجيات أيضًا، الشراء عندما يصل السعر إلى مستوى التصحيح 50%، ويكون أمر وقف الخسارة موضوعًا أسفل مستوى 61.8% بقليل، وذلك باعتبار أن هذا المستوى يُعد منطقة ارتداد قوية تدعم استئناف السعر لحركته الأصلية.

- كما يُمكن الاستفادة من مستويات ارتداد فيبوناتشي من خلال استخدامها كأهداف محتملة لجني الأرباح، خاصة عند الدخول في مركز بيع قريب من القمم السعرية، حيث تشير هذه المستويات إلى نقاط قد يتوقف عندها السعر أو يعاود الصعود منها.

- كذلك، عند حدوث تصحيح في الاتجاه العام للسوق وتراجع السعر إلى مستويات فيبوناتشي، يمكن استخدام نسب الامتداد مثل 161.8% و261.8% لتحديد مستويات الدعم أو المقاومة المستقبلية، خاصةً في حال عودة السعر لمواصلة حركته الأصلية بعد التصحيح، وتساعد هذه المستويات على توقع أهداف الحركة التالية ووضع استراتيجيات مناسبة لإدارة الصفقات.

الخاتمة

نهاية، قد قدمنا لكم دليلًا شاملًا حول مستويات فيبوناتشي، حيث يمكن القول أن مستويات فيبوناتشي تُعد من الأدوات الضرورية لكل متداول يسعى لتحسين دقة استراتيجياته وتقليل المخاطر، من خلال استراتيجيات الارتداد والامتداد، يمكن للمتداولين تحديد نقاط الدخول والخروج المثلى، مما يسهم في تعزيز الأداء وزيادة فرص تحقيق الأرباح، ولكن، يظل دمج مستويات فيبوناتشي مع أدوات تحليل أخرى شرطاً رئيسياً لتحقيق أقصى استفادة من هذه الأداة القوية.

الأسئلة الشائعة

هل يمكن الاعتماد على مستويات فيبوناتشي لتحديد مناطق الدعم والمقاومة؟

أثبتت مستويات فيبوناتشي فعاليتها الكبيرة في تحديد مناطق الدعم والمقاومة، إلى جانب قدرتها على رصد احتمالات انعكاس الاتجاهات في الأسواق المالية، ومع ذلك، لا يُوصى بالاعتماد عليها بشكل منفرد، بل يُفضل دمجها مع أدوات التحليل الفني الأخرى للحصول على قراءة أكثر دقة وشمولية لحركة الأسعار واتخاذ قرارات تداول مدروسة.

هل التداول باستخدام مستويات فيبوناتشي يحقق أرباحاً؟

رغم أن مؤشر فيبوناتشي يعد من أكثر أدوات التحليل الفني شيوعاً، فإنه لا يُشكل ضماناً لتحقيق الأرباح في التداول، فنجاح المتداول لا يعتمد فقط على الأدوات المستخدمة، بل يرتبط أيضاً بعوامل عديدة مثل مستوى الخبرة، القدرة على إدارة المخاطر، وفعالية الاستراتيجية المتبعة في استغلال المؤشرات لتحليل السوق.

هل يمكن استخدام فيبوناتشي ضمن استراتيجيات التداول الآلي؟

نعم، يمكن دمج مستويات فيبوناتشي سواء في شكلها الارتدادي أو الامتدادي ضمن أنظمة التداول الآلي، وذلك باستخدامها في تحديد نقاط الدخول والخروج من الصفقات، ويُعد ذلك خياراً فعالاً للمتداولين الذين يعتمدون على الأتمتة لتحسين سرعة ودقة تنفيذ استراتيجياتهم في السوق.

المصادر